Quando as pessoas estão à procura de financiamento, seja para algum projeto, fazer uma viagem ou comprar algum produto cujo valor não permite adquiri-lo com a renda normal; o fator determinante, mesmo existindo outros relevantes, é a taxa de juros do crédito a ser escolhido. A boa notícia é que essas taxas vêm diminuindo nos últimos anos e o consumidor pode aproveitar dos recursos financeiros. As próprias estatísticas do Banco Central mostram que em novembro de 2019, o crédito para empresas e famílias foi de R$5,7 trilhões, aumentando em um 2,2% em comparação com o mês anterior e um 9,8% com relação ao mesmo mês do ano 2018.

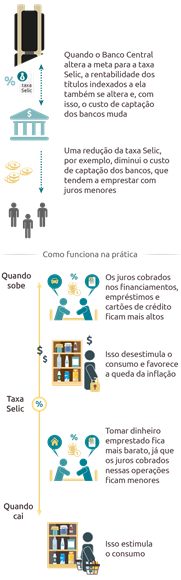

O motivo do descenso dos juros é que a taxa Selic (Sistema Especial de Liquidação e de Custódia) vem descendo de forma permanente desde o ano 2016. Essa é a taxa básica de juros da economia brasileira e a ferramenta com que o Banco central intervém no mercado financeiro. Assim, se a Selic sobe, os juros cobrados pelas instituições financeiras também se acrescentarão, diminuindo o consumo e descendo a inflação. Embora, quando a Selic descer, como vem acontecendo, os bancos voltam mais recursos financeiros para o público com queda dos juros, incentivando o consumo.

Como explica a revista de economia e negócios Exame, a Selic voltou a descer em dezembro de 2019 por decisão do Copom (Comitê de Política Monetária do Banco Central), chegando ao valor de 4,5% anual com o nível mais baixo da história e essa queda tem sido repassada para os tomadores de créditos. Alem do fundamento nacional, a onda de queda nos juros é uma tendência global, como explica a C.N.F. (Confederação Nacional das Instituições Financeiras) o motivo comum é a fraqueza prolongada da economia mundial.

Queda dos juros para créditos livres

Mesmo que as taxas não tenham chegado aos valores históricos de 2013, prévios à crise econômica, a taxa média para os créditos livres vem se aproximando; quando a previsão para o ano 2023 é de uma média de 43% ao ano para esse tipo de créditos, atualmente o valor está ficando por perto, com um 46,9% anual, quatro anos antes. A queda tem sido importante levando em conta que em 2016 a taxa chegou a 72% anual. O relatório do Banco Central mostra que a toma de esse tipo de créditos se acrescentou em um 15,1% no ano em pessoas físicas e 10,9% para pessoas jurídicas.

Quais são os créditos livres?

É claro que a taxa informada é uma média de todas as taxas oferecidas pelos bancos e companhias financeiras no Brasil, e também é importante levar em conta que existem muitas categorias dos conhecidos créditos com recursos livres (que são aqueles que não tem um direcionamento estipulado por lei e que nos quais “teoricamente” as taxas de juros são livremente pactuadas entre instituições financeiras e mutuários). Dentro deles os mais conhecidos e utilizados são:

– Cheque especial: é um empréstimo pré-aprovado pelo banco para aquele que tiver uma conta corrente nele. É um dos créditos mais simples de obter já que só implica utilizar o limite de crédito outorgado sem pré avisar a entidade. Mesmo assim, essa é a modalidade de empréstimo mais cara do país, com taxas anuais de 30,5%, por isso é que a grande novidade foi que em novembro de 2019 o Banco Central limitou os juros do cheque especial para 8% mensal, mas ao mesmo tempo os bancos ficaram autorizados a cobrar tarifas à disponibilidade do limite de crédito.

– Cartão de crédito parcelado: é o empréstimo das companhias emissoras de cartões de crédito para financiar compras feitas com eles podendo pagar em parcelas. Atualmente a taxa anual é aproximadamente de 179%.

– Rotativo do cartão: dentre os créditos livres tem a taxa mais alta, junto com o cheque especial, com um porcentual anual de 317,24 %. É a taxa cobrada pela companhia emissora do cartão quando o valor da fatura não é paga na totalidade.

– Crédito pessoal: é o empréstimo oferecido a pessoas físicas que não precisa de garantia e consiste na entrega de uma soma de dinheiro para o cliente a qual poder ser utilizada sem ter um destino específico; a pessoa não precisa informar para o banco o qual será o objeto a comprar por exemplo. A taxa do crédito pessoal não consignado tem tido uma queda bem importante desde o 2016, de mais de 20 pontos porcentuais, ficando atualmente com uma taxa anual de 99,11% aprox.

– Crédito pessoal consignado: é aquele empréstimo pessoal cujas parcelas são descontadas automaticamente da folha de pagamento do salário do cliente. As taxas de juros estão a depender do setor em que a pessoa esteja, seja beneficiário do INSS (com a taxa mais baixa de 22,75% anual aprox.), do setor público (taxa anual de 18,44%) ou do setor privado (taxa anual de 34,27% aprox). Conforme à C.N.F. é a linha que mais cresceu no 2019 e com grandes expectativas para o ano 2020 por motivo, além da queda de juros, da recuperação do emprego mesmo que ainda lenta e por ser uma proposta segura mas também rentável tanto para os tomadores como para as companhias financeiras.

Quais são os fatores que favoreceriam à maior baixa dos juros?

Ainda que á queda geral dos juros é uma realidade, existem alguns fatores que poderiam ajudar a uma maior baixa. Principalmente a carga tributária dos bancos, que é trasladada para os clientes é um dos motivos que elevam os custos, mas também a taxa de inadimplência, quer dizer o porcentual de tomadores de crédito que não pagam, deve ser levada em conta. Dentre outros motivos podem ser reconhecidos o crescimento do emprego e a necessidade de maior concorrência no setor financeiro, o que pode melhorar com a consolidação das Fintechs no mercado.